Abstract

The article starts from tax revenue loss to individual business households. From the fact that individual business households account for the largest number in the country yet the budget revenue from this group is lowest, the article points out irrationalities in legal regulations and management mechanism which result in the issue. Specifically, tax policies have not been developed on a scientific basis, tax calculation methods are changed regularly and divided into many groups of industry with a large difference in tax rates. In addition, the inconsistency in the regulations on invoices has caused varying applications and paved the way for illegitimate activities in tax calculation. Therefore, the article proposes to change policies and improve the legal system so as to uniform tax calculation methods for mitigating illegitimate activities, reducing the revenue loss from tax and ensuring a fair playground to different types of businesses. Besides, the article suggests applying IT in the tax management for better transparency, just tax treatment, better compliance by the business households and reduction of compliance costs. This also can make it easier for government agencies to manage and reduce negative issues, especially in the context of Industry 4.0 and the world’s development trend.

ĐẶT VẤN ĐỀ

T heo con số thống kê của Tổng Cục Thống kê, năm 2017 cả nước có hơn 5,1 triệu hộ kinh doanh cá thể (hiện nay đã tăng lên thành 5,6 triệu lượt hộ) gấp gần 10 lần số lượng doanh nghiệp. Thế nhưng, số thu nộp cho ngân sách lại giảm, chỉ bằng 1,9% (2015) xuống chỉ còn 1,61% (2018) trong tổng số thu của ngành thuế. Nhìn từ thực tế, hộ kinh doanh cá thể là lực lượng hùng hậu nhất, tồn tại trên khắp các tuyến đường trong cả nước, lại nộp ngân sách với tỷ lệ thấp nhất, nên xét dưới góc độ kinh tế thì đây được xem là khu vực kinh tế chưa được quan sát của ngành Tài chính . Do vậy, lĩnh vực thuế khoán đối với hộ kinh doanh cá thể cần phải được nghiên cứu cả về lý luận lẫn thực tiễn để đảm bảo thu đúng, thu đủ, tạo công bằng trong nền kinh tế. Điều gì đã tạo ra “ khoảng trống ” thuế, giải pháp nào để hạn chế thất thu thuế, tạo đơn giả n, thuận tiện và công bằng trong thực thi là vấn đề được nghiên cứu và đề xuất giải pháp trong bài này .

Bất hợp lý thuế đối với hộ khoán: Số lượng tăng nhưng số nộp giảm

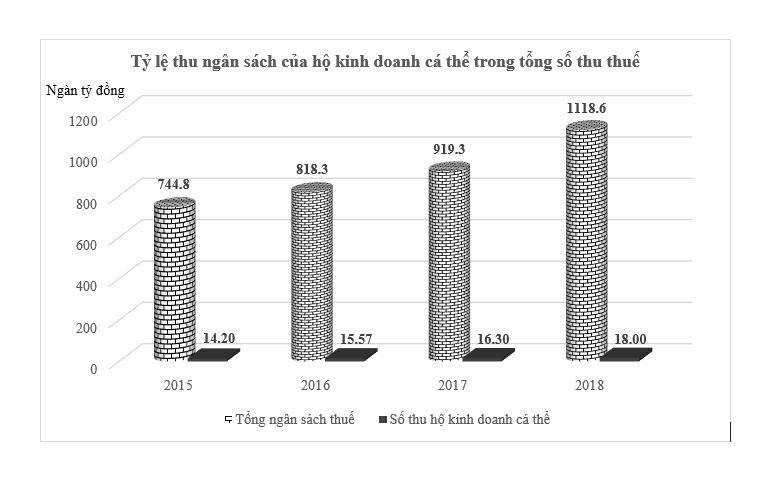

Theo số liệu thu thuế của Tổng Cục thuế trên biểu đồ cho thấy, số thu thuế từ hộ kinh doanh thực hiện theo thuế khoán chỉ tăng nhẹ, trong khi số lượng hộ kinh doanh (bao gồm cá nhân kinh doanh, cơ sở kinh doanh) tăng mạnh qua các năm. Trong năm 2015, cả nước có 1,61 triệu hộ kinh doanh, đóng góp số thuế gần 14.200 tỷ đồng; năm 2016 số hộ kinh doanh tăng lên, đạt gần 1,63 triệu hộ, đóng góp vào số thu khoảng 15.570 tỷ đồng; năm 2017 số hộ kinh doanh tăng tiếp, đạt gần 1,7 triệu hộ, đóng góp cho ngân sách khoảng 16.300 tỷ đồng và năm 2018 số hộ kinh doanh tăng đạt gần 1,8 triệu hộ, nộp thuế khoảng 18.000 tỷ đồng 1 . Nếu so sánh tốc độ phát triển số thu của ngành thuế thì số thu của đối tượng hộ kinh doanh cá thể tăng trưởng chậm hơn, dẫn đến tỷ lệ số thu của khu vực hộ kinh doanh cá thể chiếm tỷ lệ ngày càng nhỏ lại trong tổng thu thuế. Phân tích và so sánh tỷ lệ số thu qua các năm sẽ thấy rõ ( Figure 1 ):

Năm 2015, tổng thu ngành thuế đạt khoảng 744.800 tỷ đồng thì số thu đối với hộ kinh doanh chỉ 14.200 tỷ đồng, chiếm tỷ lệ 1,9% trong tổng thu.

Năm 2016, tổng thu ngành thuế đạt khoảng 818.300 tỷ đồng thì số thu đối với hộ kinh doanh chỉ 15.570 tỷ đồng, chiếm tỷ lệ 1,9% trong tổng thu.

Năm 2017, tổng thu ngành thuế đạt khoảng 919.300 tỷ đồng thì số thu đối với hộ kinh doanh chỉ 16.300 tỷ đồng, chiếm tỷ lệ 1,66% trong tổng thu.

Năm 2018, tổng thu ngành thuế đạt khoảng 1.118.600 tỷ đồng thì số thu đối với hộ kinh doanh chỉ 18.000 tỷ đồng, chiếm tỷ lệ 1,61% trong tổng thu.

Như vậy, tỷ lệ số thu của hộ kinh doanh cá thể trong tổng số thu của ngành thuế giảm dần qua các năm, từ tỷ lệ 1,9% (2015, 2016), xuống 1,66% (2017) và 1,61% (2018). Trong khi đó, số lượng hộ kinh doanh cá thể tăng mạnh qua các năm: từ 1,61 triệu hộ (năm 2015) lên 1,63 triệu hộ (năm 2016), tăng tiếp đạt 1,7 triệu hộ (năm 2017) và đạt 1,8 triệu hộ (năm 2018). Xu hướng ngược chiều này đã tạo ra bất hợp lý, đã đặt ra vấn đề về công tác quản lý của ngành thuế đối với nhóm đối tượng hộ kinh doanh cá thể. Đã từng có nhiều nghi vấn được nêu lên trong các cuộc họp của Chính phủ trong việc áp mức thuế khoán ở địa phương, như cán bộ bắt tay với hộ kinh doanh để giảm mức ấn định doanh số nhằm giảm số thuế phải nộp, việc quản lý hộ kinh doanh còn lỏng lẻo, không đầy đủ, bỏ sót đối tượng trong thu thuế… Đặc biệt, khi số hộ kinh doanh tăng nhưng số thu không tăng, thậm chí còn giảm trong cơ cấu thuế của ngành thuế trong biểu đồ bên dưới càng minh chứng cho nghi vấn về thất thu thuế trong lĩnh vực thuế khoán là có cơ sở.

Figure 1 . So sánh tỷ lệ thuế khoán của hộ kinh doanh cá thể trong tổng thu của ngành thuế

Thiếu giám sát, nửa triệu hộ kinh doanh “lọt sổ”

Trong khi năm 2017 Tổng Cục thuế báo cáo số lượng hộ kinh doanh cá thể chỉ đạt 1,7 triệu hộ thì báo cáo từ Tổng cục Thống kê thống kê số hộ, cá nhân kinh doanh cao gấp nhiều lần. Theo kết quả tổng điều tra của Tổng cục Thống kê, năm 2017 cả nước có đến 5,14 triệu cơ sở kinh doanh. Vì sao có sự chênh lệch lớn này? Lãnh đạo ngành thuế giải trình rằng, do Tổng cục Thống kê đã thống kê cả xe ôm, xe lam, chủ thầu xây dựng vãng lai, quán cóc vỉa hè; các hoạt động tại nhiều địa điểm kinh doanh trong cùng một xã phường; hoạt động tại các địa điểm tự phát (không chính thức) được phép hoạt động như chợ tạm, chợ cóc, xóm, làng, thôn, bản; cư dân tại các làng nghề truyền thống; cư dân tại khu vực du lịch theo thời vụ, hộ kinh doanh có thu nhập thấp không có địa điểm cố định... nên số lượng lớn hơn so với dữ liệu quản lý thuế. Vì theo Thông tư 92/2015/TT-BTC, những cá nhân, hộ kinh doanh có doanh thu dưới 100 triệu/năm sẽ được miễn nộp thuế giá trị gia tăng và thuế thu nhập cá nhân nên ngành thuế chỉ quản lý thuế những hộ kinh doanh, cá nhân kinh doanh có doanh số trên 100 triệu đồng/năm 2 . Tuy nhiên, ngành thuế vẫn thừa nhận, sau khi trừ các đối tượng “chênh lệch về tiêu chí thống kê” kể trên thì số liệu do cơ quan thuế quản lý chỉ có 1,7 triệu hộ kinh doanh là bị “lọt sổ” khoảng trên 500.000 hộ kinh doanh.

Còn so sánh về số thuế thực nộp của lực lượng hộ kinh doanh với lực lượng doanh nghiệp thì sức đóng góp cho ngân sách giữa hai lực lượng cũng thấy bất hợp lý. Theo thống kê, năm 2017 cả nước có 517.900 doanh nghiệp đăng ký (trong đó, số doanh nghiệp hoạt động, có doanh thu, nộp thuế vào ngân sách nhà nước chỉ 505.000 doanh nghiệp, số còn lại là mới đầu tư, chưa đi vào hoạt động sản xuất kinh doanh). Còn số lượng hộ kinh doanh (1,7 triệu hộ) cao hơn gấp 3 lần số lượng doanh nghiệp, thế nhưng, đóng góp của hộ kinh doanh cá thể chỉ bằng số lẻ, chiếm chưa đầy 2% trong tổng số thu thuế 3 là quá ít. Nếu nhìn thực tế, các hộ kinh doanh cá thể, trong đó có các nhà hàng, quán ăn, shop, cửa hàng tạp hoá, bãi xe, phòng khám… trên khắp đất nước, số thu lớn nhưng đóng góp trong năm 2017 chỉ bằng 1,6% tổng thu thuế là điều bất hợp lý.

Nếu kể luôn hơn nửa triệu hộ kinh doanh bị lọt sổ, chưa được đưa vào quản lý, thu thuế, thì rõ ràng khu vực hộ kinh doanh có một khoảng trống thuế lớn không bị kiểm soát. Do vậy, cần nhìn nhận khu vực hộ kinh doanh cá thể và hoạt động thuế khoán như là khu vực kinh tế chưa được quan sát, để nghiên cứu làm rõ. Qua đó, sẽ có biện pháp thu đúng, thu đủ, thu công bằng và chống thất thu cho ngân sách.

Quy định liên tục thay đổi

Thuế khoán được áp dụng đối với hộ kinh doanh cá thể. Theo đó, “Hộ kinh doanh do một cá nhân hoặc một nhóm người gồm các cá nhân là công dân Việt Nam đủ 18 tuổi, có năng lực hành vi dân sự đầy đủ, hoặc một hộ gia đình làm chủ, chỉ được đăng ký kinh doanh tại một địa điểm, sử dụng dưới mười lao động và chịu trách nhiệm bằng toàn bộ tài sản của mình đối với hoạt động kinh doanh” 4 . Chính vì đặc thù của hộ kinh doanh mang tính cá nhân, nhỏ lẻ nên từ đầu các nhà làm luật áp dụng thuế khoán đối với hộ kinh doanh nhằm đơn giản, thuận tiện và giảm chi phí tuân thủ cho họ. Nếu doanh nghiệp phải có bộ phận kế toán, có máy móc để khai thuế điện tử thì hộ kinh doanh nộp thuế khoán sẽ được ấn định một mức thuế ổn định trong vòng 1 năm, mà không cần phải kê khai, khấu trừ như phương pháp kê thai thuế của doanh nghiệp. Đặc điểm của hộ kinh doanh là chịu trách nhiệm vô hạn trong hoạt động kinh doanh; hộ kinh doanh chỉ phải tiến hành thủ tục đăng ký kinh doanh tại Ủy ban Nhân dân quận, huyện và phải nộp thuế khoán theo một mức ấn định 5 . Tuy nhiên, với sự phát triển quá rộng lớn của lực lượng hộ thuế khoán, cung cấp một lượng không nhỏ hàng hoá cho các đơn vị - mà các đơn vị này cần phải có hoá đơn để kê khai thuế - nên các quy định đã được sửa đổi, cho phép hộ kinh doanh được mua hoá đơn. Do vậy, hiện nay các hộ kinh doanh có nhu cầu hoá đơn thì vừa phải nộp thuế khoán vừa phải nộp thuế dựa trên kê khai hoá đơn, khiến việc tính thuế trở nên phức tạp hơn.

Về mặt lý thuyết, hộ kinh doanh cá thể không thuộc loại hình doanh nghiệp nào, nhưng lại được quy định trong Luật doanh nghiệp. Nếu doanh nghiệp phải thực hiện phương pháp kê khai khấu trừ thuế thì hộ kinh doanh được áp dụng thuế khoán. Dù thuế khoán, hộ kinh doanh vẫn phải chịu sự điều chỉnh của rất nhiều sắc thuế, phí, tương tự như đối với doanh nghiệp. Cụ thể, hộ kinh doanh chịu các sắc thuế, phí như phí môn bài, thuế giá trị gia tăng, thuế thu nhập cá nhân, thuế tiêu thụ đặc biệt, thuế bảo vệ môi trường, phí bảo vệ môi trường. Các sắc thuế, phí này được quy định bởi các luật thuế và phí, lệ phí, được hướng dẫn bởi rất nhiều Thông tư, Nghị định và các văn bản dưới luật. Do đó, việc tìm hiểu về chính sách thuế đối với hộ kinh doanh rất khó khăn, dễ dẫn đến khó trong thực thi và quản lý.

Cách tính thuế cũng liên tục thay đổi. Riêng về chính sách thuế thu nhập cá nhân đối với hộ kinh doanh, trước năm 2015 được xây dựng theo hướng quân bình theo chiều dọc – tức điều chỉnh mức thuế theo từng đối tượng trong xã hội bằng cách tính giảm trừ gia cảnh, áp dụng biểu thuế lũy tiến 7 bậc 6 và phải quyết toán thuế thu nhập cá nhân vào cuối năm. Nhưng do số lượng hộ kinh doanh đông, có đặc điểm là kinh doanh không ổn định, có thể ngừng nghỉ hoặc kinh doanh trở lại bất cứ lúc nào hoặc chỉ kinh doanh theo thời vụ, đại đa số là có trình độ hiểu biết pháp luật thấp, không thực hiện sổ sách kế toán, không áp dụng công nghệ thông tin trong quản lý nên việc tính toán giảm trừ gia cảnh, theo luỹ tuyến đối với từng cá nhân hàng năm, tốn quá nhiều chi phí tuân thủ, quản lý. Chính sự biến động ngừng nghỉ thường xuyên đó, khiến cơ quan thuế khó có thể tính được số thuế họ phải nộp là bao nhiêu, các cơ quan quản lý thuế cấp trên cũng không thể kiểm soát theo rủi ro đối với việc quản lý hộ kinh doanh của cơ quan thuế cấp dưới, rất dễ xảy ra hiện tượng bắt tay - thoả thuận ngầm nhằm giảm số thuế phải nộp.

Để giải quyết những vướng mắc đó, kể từ 1/1/2015, chính sách thuế thu nhập cá nhân đối với hộ kinh doanh được sửa đổi từ chiều dọc, sang chiều ngang. Các hộ kinh doanh có quy mô, ngành nghề như nhau thì sẽ nộp thuế như nhau. Với cách tính thuế mới đơn giản chỉ cần nhân (x) doanh thu với thuế suất sẽ ra số thuế phải nộp 7 . Quy định này đơn giản, giúp hộ kinh doanh tự tính toán số thuế của mình, giúp cơ quan thuế giám sát được việc tính thuế của cán bộ thuế. Tuy nhiên, do mỗi ngành nghề đặc thù khác nhau, nên có nhiều mức thuế suất khác nhau. Hiện giờ, hộ kinh doanh cá thể nộp thuế khoán theo 4 nhóm ngành nghề chính gồm:

- Nhóm ngành thương mại: thuế giá trị gia tăng 1% và thuế thu nhập cá nhân 0,5%.

- Nhóm ngành dịch vụ, xây dựng không bao thầu nguyên vật liệu: thuế giá trị gia tăng là 5% và thuế thu nhập cá nhân là 2%.

- Nhóm ngành sản xuất, vận tải, dịch vụ có gắn với hàng hoá, xây dựng có bao thầu nguyên vật liệu: thuế giá trị gia tăng là 3% và thuế thu nhập cá nhân là 1,5%.

- Nhóm ngành nghề, lĩnh vực khác: thuế giá trị gia tăng là 2%, thuế thu nhập cá nhân là 1%.

Nhóm ngành này được phân định dựa trên sự án chừng theo tỷ suất lợi nhuận của từng nhóm ngành nên chưa sát thực tế. Do vậy, qua vài năm áp dụng, đã bộc lộ nhiều điểm yếu.

Phương pháp áp thuế chưa khoa học

Vì đặc thù của thuế khoán là không thực hiện chế độ hoá đơn, chứng từ, nên việc giao thương giữa hộ kinh doanh cá thể với doanh nghiệp, tổ chức sẽ khó khăn vì không có hoá đơn. Do vậy, Bộ Tài chính ban hành Thông tư 92/2015/TT-BTC ngày 15/6/2015 quy định rõ, hộ kinh doanh không phải thực hiện sổ sách kế toán, hoá đơn, chứng từ và nộp thuế theo phương khoán và hộ kinh doanh nộp thuế khoán vẫn được sử dụng hóa đơn của cơ quan thuế để cung cấp cho khách hàng. Doanh thu tính thuế là doanh thu khoán và doanh thu thực tế phát sinh trên hóa đơn và nộp thuế khoán riêng, thuế theo hóa đơn riêng - không gộp chung như trước. Thông tư cũng bổ sung thêm hình thức công khai thông tin hộ khoán để tăng cường giám sát của cơ quan ban ngành địa phương, tăng cường sự giám sát của người dân (trong đó công khai danh sách hộ kinh doanh đến từng hộ kinh doanh cùng địa bàn, công khai doanh thu và mức thuế khoán trên website ngành thuế); quy định trách nhiệm của Cục Thuế trong kiểm soát việc quản lý hộ kinh doanh tại các Chi cục Thuế trên địa bàn.

Các căn cứ để ấn định doanh số đối với hộ kinh doanh cá thể cũng khá phức tạp. Trong khi doanh nghiệp được quyền tự tính – tự khai – tự nộp 8 thuế và tự chịu trách nhiệm thì hộ kinh doanh được Hội đồng tư vấn thuế phường xã ấn định số thu ổn định cho mỗi năm. Hội đồng tư vấn thuế phường xã gồm Chủ tịch Ủy ban Nhân dân, cán bộ tài chính, đại diện Công an, đại diện Uỷ ban Mặt trận Tổ quốc và cán bộ phụ trách thuế phường xã 9 . Đồng thời, để mở rộng số lượng hộ kinh doanh tham gia nhằm tăng thêm tính dân chủ, Thông tư cũng quy định địa bàn có trên 900 hộ kinh doanh thì có ít nhất 9 hộ kinh doanh tham gia hội đồng tư vấn thuế.

Việc quy định chi tiết, rõ ràng mức thuế, tưởng có ý nghĩa quan trọng trong việc tính thuế, thế nhưng để xác định doanh số bao nhiêu, áp mức thuế nào, hoàn toàn phụ thuộc vào người thực thi. Hiện nay, chưa có bất kỳ cơ sở khoa học nào để xác định doanh thu của hộ kinh doanh khi họ không phải xuất hoá đơn bán hàng, không có thống kê hàng hoá “đầu vào”, “đầu ra”, nên việc quyết định áp mức doanh thu bao nhiêu là hoàn toàn cảm tính. Đó là chưa kể, nếu một hộ kinh doanh bán nhiều mặt hàng ở các nhóm ngành khác nhau thì áp dụng mức thuế suất nào thì không thể phân định rạch ròi được. Những điều trên chính là khoảng trống gây thất thu thuế trong lĩnh vực thuế khoán.

Một số bất cập và kiến nghị

Thống nhất cách tính nhằm tránh thất thu thuế giá trị gia tăng

Quy định về thuế giá trị gia tăng hiện có sự chênh lệch rất lớn giữa hai phương pháp tính thuế (khoán thuế và khấu trừ thuế) 10 . Đối với phương pháp khấu trừ thì lấy số thuế giá trị gia tăng đầu ra trừ thuế giá trị gia tăng đầu vào, rồi nộp cho ngân sách số chênh lệch. Mức thuế suất thuế giá trị gia tăng hầu hết ở mức 10%, chỉ số ít loại hàng hoá có mức thuế suất 5%. Và đặc điểm của thuế giá trị gia tăng là loại thuế gián thu nên người tiêu dùng cuối cùng phải chịu, người tiêu dùng trả thuế thông qua giá bán, người bán có trách nhiệm thu hộ rồi nộp cho ngân sách nhà nước.

Trong khi đối với thuế khoán, đầu vào không buộc phải có hoá đơn chứng từ nhưng đầu ra, người kinh doanh phải theo mức của từng nhóm ngành với mức từ 1%, 2%, 3% và cao nhất là 5%. Việc này sinh ra bất hợp lý là nếu người tiêu dùng mua hàng của doanh nghiệp thì trong hoá đơn ghi rõ phải thanh toán 10% thuế giá trị gia tăng, nhưng mua hàng từ hộ kinh doanh cá thể thì vẫn phải thanh toán 10% thuế giá trị gia tăng, mà hộ kinh doanh lại chỉ phải nộp cho ngân sách 1%-5%. Và cũng chưa chứng minh được dựa vào cơ sở nào để có mức 1% hay 5%. Hơn nữa, việc không quy định hoá đơn chứng từ đầy đủ dẫn đến tình trạng mua bán khống hoá đơn. Vì không quy định đồng điều về mức thuế, hình thức khai thuế nên dễ dẫn đến trường hợp hộ kinh doanh cá thể mua hàng giá rẻ từ nhà sản xuất, sau đó bán ra với giá không có thuế giá trị gia tăng nên rẻ hơn, làm giảm sức cạnh tranh đối với doanh nghiệp tuân thủ; hoặc bán với giá có thuế giá trị gia tăng 10% nhưng chỉ nộp cho ngân sách 1%- 5% thuế giá trị gia tăng.

Chính việc không thống nhất mức thuế suất thuế giá trị gia tăng (thuế giá trị gia tăng của hộ khoán thấp hơn), nên hiện có nhiều đơn vị kinh doanh có doanh số 100-200 tỷ đồng/năm, sử dụng hàng trăm lao động nhưng vẫn đăng ký mô hình hộ kinh doanh. Nhiều hộ kinh doanh nộp thuế khoán nhưng hoạt động trong các lĩnh vực cung cấp máy móc thiết bị công nghệ cao (thiết bị y tế, thiết bị thí nghiệm, máy móc xây dựng) , cung cấp hàng tiêu dùng nhập khẩu, cung cấp nguyên vật liệu có nguồn gốc tài nguyên khoáng sản (gỗ, cát, sỏi, đá xây dựng, ....) - là những lĩnh vực hoạt động kinh doanh không phù hợp với mô hình hộ khoán, không thực hiện sổ sách kế toán, dễ dẫn đến tình trạng núp bóng hộ khoán để không thực hiện nộp thuế theo đúng kết quả sản xuất kinh doanh thực tế. Ngoài ra, còn dễ phát sinh việc lợi dụng hoá đơn của hộ kinh doanh để tiêu thụ hàng hoá nhập lậu - thất thu thuế nhập khẩu, hợp thức hoá đầu vào cho doanh nghiệp để trốn thuế thu nhập doanh nghiệp; lợi dụng hoá đơn của hộ kinh doanh trong việc tham nhũng làm thất thoát ngân sách nhà nước tại các đơn vị sử dụng vốn ngân sách nhà nước cũng có thể diễn ra. Có nhiều hộ kinh doanh mới thành lập nhưng đã phát sinh doanh thu sử dụng hoá đơn lên đến cả trăm tỷ đồng/năm. Nếu cơ quan thuế thực hiện kiểm tra thì đóng cửa, giải thể để thành lập hộ kinh doanh mới để tránh việc kiểm soát của cơ quan thuế.

Trong khi đó, Luật Doanh nghiệp quy định, hộ kinh doanh tối đa không quá 10 lao động, nhưng vì luật không có chế tài xử lý, nên có rất nhiều hộ kinh doanh quy mô lớn vẫn hoạt động theo mô hình hộ khoán để hưởng thuế suất thấp, mà không bị xử lý.

Kiến nghị:

- Bãi bỏ các mức khoán thuế giá trị gia tăng chêch lệch nhau, thống nhất một mức thuế giá trị gia tăng cho cả hộ kinh doanh cá thể và doanh nghiệp, dựa trên thực tế bán hàng của đơn vị. Vì sắc thuế này do người tiêu dùng cuối cùng trả, nên cần phải thu bằng nhau. Khi việc áp thuế khoán không còn có lợi, thì trao quyền cho người kinh doanh được tự chọn mô hình kinh doanh là hộ cá thể hay doanh nghiệp, mà không cần ràng buộc theo quy mô doanh số, vốn hay số lao động.

- Loại bỏ việc vừa áp dụng thuế khoán, vừa áp dụng kê khai thuế khi sử dụng hoá đơn cho cùng một hộ kinh doanh. Khi một hộ cùng lúc được áp dụng hai loại thuế là khoảng trống cho kẻ gian dồn doanh số của thuế khoán sang xuất hoá đơn cho doanh nghiệp đưa vào chi phí, nhằm giảm số thuế thu nhập phải nộp của doanh nghiệp.

Chỉ phân theo 2 nhóm: dịch vụ và thương mại

Hộ kinh doanh hiện được áp dụng thuế suất thấp hơn so với doanh nghiệp. Thông thường tổng thuế điều tiết đối với hộ kinh doanh từ 1,5% đến 7%. Trong đó, thuế thu nhập cá nhân được áp với mức rất thấp, chỉ 0,5% - 1% - 1,5% - 2% (tuỳ theo nhóm ngành). Trong khi đó, thuế suất thuế thu nhập doanh nghiệp là 20% trên thu nhập chịu thuế. Mặc dù, thuế thu nhập doanh nghiệp tính trên phần lợi nhuận, còn thuế thu nhập cá nhân của hộ khoán tính trên doanh thu nên thấp hơn. Tuy nhiên, nếu xác định mức thuế thu nhập cá nhân 2% (căn cứ vào mức thuế 20% trên lợi nhuận) thì tỷ suất lợi nhuận được xác định chỉ 10%; nếu mức thuế thu nhập cá nhân 1% thì tỷ suất lợi nhuận 5%... Ví dụ, bác sĩ cạo vôi răng với giá 200.000 đồng, phải nộp 1% thuế thu nhập cá nhân, tức chỉ 2.000 đồng, như vậy, áp phương pháp khấu trừ của doanh nghiệp (nộp 20% trên lợi nhuận) thì số thuế 2.000 phải nộp quy ra lợi nhuận được xác định là 10.000 đồng, tương đương tỷ suất lợi nhuận 5%. Điều đó cho thấy, mức thuế đối với hộ khoán quá thấp. Trong thực tế, ngành dịch vụ kể trên sẽ có tỷ lệ lợi nhuận rất cao, đến khoảng 50% doanh thu, chứ không phải 5% như thể trên.

Do vậy, cần phải phân theo 2 nhóm hàng hoá: nhóm thương mại (mua bán) với nhóm dịch vụ. Qua đó, xác định mức thuế suất đối với ngành dịch vụ phải cao hơn nhiều lần so với nhóm thương mại.

Vì thực tế, cùng là hộ khoán nhưng nếu phân vào các nhóm khác nhau sẽ có mức thuế khoán khác nhau. Dù không có cơ sở lý luận nào cho thấy các mức thuế suất này phù hợp hay không, nhưng trong thực tế, mức thuế thể hiện sự bất hợp lý. Chẳng hạn, người kinh doanh dịch vụ giữ xe phải nộp thuế cao hơn phòng khám của bác sĩ. Ví dụ, một bãi giữ xe cũng đầu tư máy móc, phòng cháy chữa cháy, máy soi, camera… có doanh số 500 triệu đồng/tháng sẽ bị tính thuế thuộc nhóm “dịch vụ không bao thầu nguyên liệu” với mức thuế suất là 7% (gồm 2% thuế thu nhập cá nhân và 5% thuế giá trị gia tăng). Số thuế chủ bãi xe phải nộp là 500 triệu x 7% = 35 triệu đồng/tháng. Trong khi đó, một phòng khám bác sĩ cũng có doanh số 500 triệu đồng/tháng nhưng được phân vào nhóm “ngành nghề, lĩnh vực khác” nên chỉ áp thuế 3% (gồm 1% thuế thu nhập doanh nghiệp và 2% thuế giá trị gia tăng) nên số thuế phải nộp chỉ 500 triệu x 3% = 15 triệu đồng/tháng. Chứng minh cho thấy có sự khác biệt lớn trong tính thuế giữa các ngành nghề, chênh lệch hơn gấp đôi.

Một bất hợp lý khác không kém phần quan trọng nữa là dù luật quy định mức thuế suất của từng nhóm ngành thấp, nhưng thất thu lại nằm ở khâu xác định doanh số. Rất nhiều hộ kinh doanh nộp thuế khoán ở các chợ đầu mối có doanh số hàng trăm triệu đồng, thậm chí cả tỷ đồng/đêm nhưng số thuế hiện nay được khoán cho mỗi hộ chỉ chừng chục triệu đồng đến 15 triệu đồng/tháng, là quá ít. Ví dụ, với mức bán thấp nhất ở chợ đầu mối là 100 triệu đồng/đêm x 30 đêm = 3 tỷ đồng/tháng. Nhóm ngành thương mại có mức thuế suất 1,5% (0,5% thuế thu nhập cá nhân và 1% thuế giá trị gia tăng) thì số thuế phải nộp là 45 triệu đồng/tháng – nhưng thực tế chỉ khoán 10-15 triệu đồng/tháng. Điều đó cho thấy một con số thất thu thuế khủng ở lĩnh vực thuế khoán. Nguyên nhân, cán bộ bắt tay với hộ kinh doanh để giảm doanh thu nhằm trốn thuế, “cưa” lợi ích.

Ngoài ra, cần tách thuế giá trị gia tăng ra khỏi mức khoán thuế, vì thuế này đã được Luật thuế Giá trị gia tăng quy định thống nhất cho từng loại hàng hoá, dịch vụ, nên căn cứ vào mức thuế suất trong luật để áp vào doanh số bán hàng để thu.

Từ đó, cần kiến nghị một số giải pháp để tăng cường quản lý, chống thất thu thuế như:

- Phân lại, phân chi tiết nhóm ngành và mức thuế phù hợp với tỷ suất lợi nhuận trung bình, tương ứng với tỷ suất lợi nhuận 20% của doanh nghiệp. Việc này chỉ tạm thời, vì dần dần nên hướng đến áp dụng khấu trừ thuế thống nhất đối với các hình thức kinh doanh, để tránh lỗ hỏng thuế. Khi chưa áp dụng khấu trừ thuế, cũng chỉ nên ấn định thuế khoán đối với thuế thu nhập cá nhân, còn thuế giá trị gia tăng là thuế do người tiêu dùng đóng, cần phải thống nhất thuế suất chung cho cả hộ kinh doanh lẫn doanh nghiệp.

- Gắn máy tính tiền, để theo dõi doanh số bán hàng của hộ kinh doanh, để tính đúng doanh thu thực tế, tránh việc hội đồng tư vấn thuế bắt tay với hộ kinh doanh giảm doanh số khoán.

Giảm chi phí quản lý, thống nhất một đầu mối trách nhiệm

Nếu mỗi hội đồng tư vấn thuế phường xã gồm 5 người (trong đó có 1 cán bộ thuế chuyên trách) thì cả nước có 11.162 xã phường, tính trung bình có đến 55.810 người lo chuyện tính thuế khoán ở địa phương. Dẫu biết hầu hết là cán bộ kiêm nhiệm, nhưng với lực lượng đông như thế, mà mỗi năm chỉ thu được 2% trong tổng số thu thì liệu số thu có đủ để bù đắp được chi phí quản lý? Đó là chưa kể, khi bỏ sót trong thu thuế - điểm hình là việc lọt sổ hơn nửa triệu hộ kinh doanh - thu thuế không đúng, không đủ, thì vẫn không xác định được trách nhiệm thuộc về ai.

Do vậy, để giảm chi phí tuân thủ và chi phí quản lý, tăng hiệu quả quản lý, cần một chế độ quản lý thuế hiện đại. Mặc dù từ năm 2016, ngành thuế thực hiện thí điểm nộp thuế điện tử thông qua tổ chức kinh tế nhận ủy nhiệm thu thuế (do Ủy ban Nhân dân phường xã, không có cơ sở vật chất và phương tiện để thực hiện nhận và gửi dữ liệu thu thuế bằng phương thức điện tử cho cơ quan thuế). Đã có 316/711 Chi cục Thuế (đạt 43,7%) tham gia thí điểm nộp thuế điện tử của cá nhân kinh doanh qua tổ chức nhận uỷ nhiệm thu thuế hay nộp thuế điện tử (POS), tin nhắn điện thoại, nộp thuế tại địa chỉ đăng ký, thanh toán tại quầy giao dịch của đơn vị nhận uỷ nhiệm thu thuế, thanh toán tại các điểm thu di động… giúp việc nộp thuế trở nên thuận tiện, tiết kiệm được thời gian, công sức. Thế nhưng, việc ứng dụng công nghệ thông tin này chỉ mới giải quyết khâu “đầu ra” là nộp thuế. Trong khi, chi phí tuân thủ và chi phí quản lý lại nằm ở khâu “đầu vào”, tức là tính thuế, xác định thuế, áp thuế ở địa phương. Do vậy, để giảm chi phí quản lý cần thay đổi chính sách theo hướng:

- Chỉ một lực lượng cán bộ thuế chịu trách nhiệm, các ngành khác chỉ giám sát.

- Tăng mức phạt thật nặng đối với người vi phạm để đủ sức răn đe.

- Giao quyền tự tính, tự khai, tự nộp thuế và tự chịu trách nhiệm cho hộ kinh doanh cá thể như đối với doanh nghiệp. Khi đó sẽ giải tán hội đồng tư vấn thuế phường xã. Cán bộ thuế dành thời gian đi hậu kiểm và xử phạt đơn vị, cá nhân vi phạm.

- Ứng dụng công cụ công nghệ thông tin trong quản lý. Ngành thuế trang bị máy POS tính tiền cho tất cả các hộ kinh doanh, có gắn kết nối với mạng của cơ quan thuế để cơ quan thuế có thể giám sát doanh số bán của hộ kinh doanh. Nếu ngân hàng phục vụ khách hàng, gắn máy POS tính tiền ở các điểm kinh doanh, thì cơ quan thuế thu tiền, phải đầu tư hệ thống để đảm bảo giám sát công bằng, tránh thất thu trong lâu dài là cần thiết.

- Sửa đổi Luật thuế Giá trị gia tăng theo hướng xem phiếu tính tiền từ máy POS có mã số hộ kinh doanh của từng hộ là hoá đơn chứng từ hợp pháp khi kê khai, khấu trừ thuế. Từ đó, dần dần sẽ tiến tới khấu trừ thuế thu nhập cá nhân đối với từng cá nhân, nhằm khuyến khích cá nhân nhận hoá đơn. Có thể áp dụng cả phần mềm trong máy POS tính tiền bằng cách doanh nghiệp, cá nhân mua hàng chỉ cần nhập mã số thuế thì hoá đơn đó sẽ được chuyển dữ liệu tự động vào hồ sơ thuế của bên mua (đồng thời thông báo qua điện thoại di động hoặc tin nhắn trên mạng để người mua theo dõi), đến cuối năm, bên mua sẽ có dữ liệu sẵn quyết toán thuế mà không cần phải giữ hoá đơn giấy. Khi tất cả hộ kinh doanh, doanh nghiệp cùng sử dụng hoá đơn chứng từ trong mọi hoạt động mua bán thì sẽ không có khoảng trống thuế nữa. Sẽ không còn chuyện những hộ kinh doanh dùng phần bán cho cá nhân không lấy hoá đơn rồi dồn doanh số đó xuất hoá đơn khống bán cho doanh nghiệp khác, giúp họ kê khai, khấu trừ thuế hoặc hoạch toán trục lợi tiền từ ngân sách.

KẾT LUẬN

Bài báo đã chỉ ra rằng, do hai phương pháp tính thuế là phương pháp trực tiếp (thuế khoán) và phương pháp khấu trừ (đầu ra trừ (-) đầu vào của hàng hóa, dịch vụ) có độ chênh lệch lớn về xác định số thuế phải nộp; đặc biệt với việc áp dụng các loại hóa đơn khác nhau (hóa đơn trực tiếp và hóa đơn giá trị gia tăng) đã tạo ra khoảng trống thuế, giúp người nộp thuế và cán bộ thuế bắt tay trục lợi, gây thất thu cho ngân sách nhà nước. Với việc phân nhiều nhóm ngành để ấn định thuế suất trong quy định pháp luật hiện hành gây phức tạp và khó áp dụng, bởi hoạt động kinh doanh nhỏ lẻ thường đa ngành nghề, doanh số lại thống nhất chung, không có hóa đơn, chứng từ xác định từng mặt hàng thì khó có thể thực hiện đúng phân nhóm ngành áp thuế, từ đó việc xác định sai nhằm giảm số thuế sẽ dễ xảy ra. Từ đó, bài báo cũng hàm ý chính sách thuế khoán xây dựng theo hướng tinh gọn nhóm ngành; thống nhất cách áp thuế dựa trên doanh số thực thông qua việc ứng dụng công nghệ thông tin (máy POS tính tiền kết nối với cơ quan quản lý thuế); đồng thời tăng hậu kiểm để phát hiện sai phạm; sửa đổi chế tài theo hướng tăng nặng mức xử phạt đối với người vi phạm để đủ tính răn đe.

Tuyên bố xung đột lợi ích

Tác giả xin cam đoan rằng không có bất kì xung đột lợi ích nào trong công bố bài báo.

Tuyên bố đóng góp của các tác giả

Toàn bộ nội dung bài viết chỉ do tác giả thực hiện (dựa trên số liệu của Tổng Cục thuế và đối chiếu với quy định pháp luật).

References

- Tổng Cục thuế. Báo cáo tổng kết công tác Thuế năm 2015, 2016, 2017 và 2018. . ;:. Google Scholar

- Điều 3 Thông tư 92/2015/TT-BTC của Bộ Tài chính. . ;:. Google Scholar

- Bộ Tài Chính, Báo cáo tình hình thu ngân sách năm 2015, 2016, 2017, 2018. . ;:. Google Scholar

- Khoản 1 Điều 66 Nghị định 78/2015/NĐ-CP hướng dẫn về thủ tục đăng ký kinh doanh của Luật doanh nghiệp. . 2014;:. Google Scholar

- Nghị định 78/2015/NĐ-CP hướng dẫn về thủ tục đăng ký kinh doanh của Luật doanh nghiệp. . 2014;:. Google Scholar

- Nghị định 75/2002/NĐ-CP quy định về lệ phí môn bài; Nghị định 139/2016/NĐ-CP quy định về lệ phí môn bài. . ;:. Google Scholar

- Khoản 2 Điều 2 Thông tư 92/2015/TT-BTC hướng dẫn thực hiện thuế giá trị gia tăng và thuế thu nhập cá nhân đối với cá nhân cư trú có hoạt động kinh doanh. . ;:. Google Scholar

- Luật số 71/2014/QH13 Luật thuế Thu nhập Doanh nghiệp. . ;:. Google Scholar

- Thông tư số 208/2015/TT-BTC về hoạt động của Hội đồng tư vấn thuế xã, phường, thị trấn. . ;:. Google Scholar

- Luật số 13/2008/QH12 Luật thuế Giá trị gia tăng. . ;:. Google Scholar

Open Access

Open Access